- 2025年3月SMM金属产量数据发布

- 美元走软 金属近全线下挫 沪铜跌停 沪银、沪锡沪镍跌超7% 【SMM日评】

- 4月7日SMM金属现货价格|铜价|铝价|铅价|锌价|锡价|镍价|钢铁|稀土

- 中央汇金:已再次增持了交易型开放式指数基金(ETF) 未来将继续增持

- 一季度外汇储备两连涨 3月央行再度增持黄金 金价突破3000关口后缘何反复盘整?

- 美国已不再可靠!德国据称正讨论将1200吨黄金从美联储金库运回

- 【4.7锂电快讯】各国及车企为应对美国汽车关税采取措施

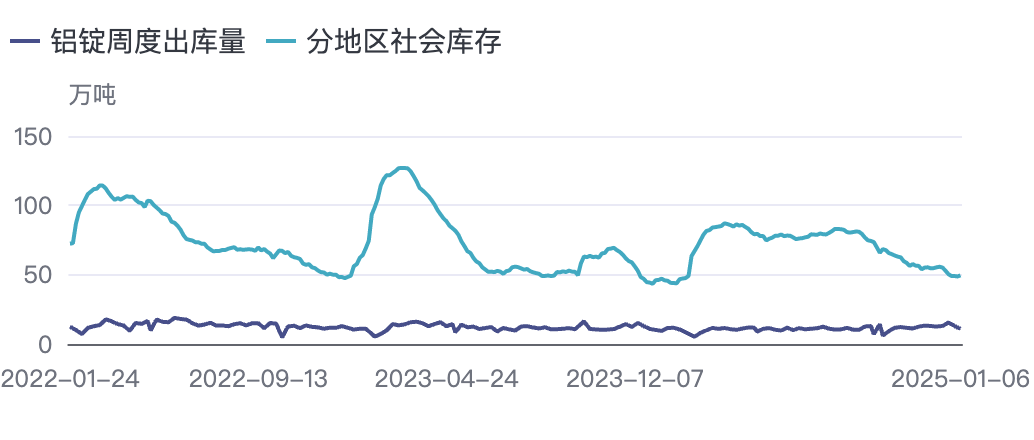

- 云铝股份:当前电解铝生产线满负荷生产 2025电解铝产量目标约301万吨

- 锡业股份:2024年净利润同比增2.5% 生产锡铜锌铅等有色金属总量36.1万吨

- 金田股份:目前公司对美直接出口销售收入占比较小 铜价波动对公司经营业绩影响较小

-

04-07 22:56 展开据CNBC报道,美国股市在连续第三天遭受重创,特朗普对美国大多数主要贸易伙伴征收高关税,导致市场崩溃。尽管股市出现短暂反弹,道琼斯工业平均指数进入上涨区间,但白宫对此无动于衷。在交易大厅和社交媒体上流传有关某种形式关税暂停的猜测,这可能是股市一度转涨的原因之一。然而,白宫向CNBC表示,关于暂停关税90天的说法都是“假新闻”。

-

04-07 22:55 展开欧盟即将对美国进口商品征收关税,第一批将于4月15日开始,第二批将于5月15日开始。这是对特朗普政府对钢铁、铝和汽车征收关税的回应。欧盟计划对其他商品征收20%的统一关税,并成立进口监督工作组,以监测可能因美国关税而导致的商品转移。欧盟委员会表示愿意与美国进行谈判,但强调这是美国的一个重大转折点。

-

04-07 22:46美国国家经济委员会主任哈塞特表示,特朗普总统考虑对部分国家暂停90天的关税。

-

04-07 21:38 展开眼看进入“金三银四”的全年第一个小阳春,化工领域的市场虽未出现预期中的火爆,但价格的上涨却是延续已久,硫酸从低点到高点上涨323.5元/吨至682.5元/吨,涨幅90.11%。成本端,主要原料硫磺的全球供应缺口仍在增大,预计2025年将扩大至50万吨/月,中东资源转向印度、印尼市场,叠加红海航运危机,到岸成本增加32美元/吨,硫磺市场供应格局变化,共同推动硫酸价格上涨。供需端,3月起安徽、湖北、广西等地主力酸企陆续检修,全国硫酸检修产能超380万吨/年,开工率跌破66%,云南地区某炼厂因搬迁停产,区域供应紧张,库存创三年新低。而春耕旺季,磷肥需求激增,钛白粉、己内酰胺等化工行业需求回暖,新能源产业崛起,都拉动硫酸市场需求增加。

-

04-07 20:49 展开【山东某大型氧化铝厂下调液碱采购价】据SMM获悉,自4月8日起山东某大型氧化铝厂调整32%的离子膜液碱收货价格,在780元/吨的基础上下调15元/吨;即两票制出厂执行765元/吨(折百价约为2391元/吨)。

-

04-07 20:04 展开【不锈钢盘价】4月7日,青山代理开始统一报出201冷轧报价。具体报价如下:201冷轧销售指导价格:201期货报价:J27500基J18200基J1A7900基0.45及以下薄板+100报量待批!。

-

04-07 20:03 展开【青山不锈钢盘价】4月7日,青山304冷热轧和201热轧持平开盘1、304冷轧:304上克四尺基价13500304甬金四尺基价13600报量待批!宏旺/永旺/瑞浦期货指导价13500报量待批2、304热轧宽板:304热轧宽板期货指导价13200元/吨窄带:鼎信304窄带13200;30478窄带12750;304四尺分条料13200;30478四尺分条料12750;报量待批。3、201热轧J2窄带价格7200元/吨J3窄带价格7500元/吨J1窄带价格7900元/吨J4窄带价格8500元/吨报量待批以上价格均较上一次盘价持平。

-

04-07 20:01 展开【太钢不锈钢盘价】2024年4月7日太钢不锈钢盘价,冷卷304价16200,平;321价16650,平;316L价26250,平;430价9900,平;热卷304价15400,平;304L价15550,平;321价15900,平;316L价25100,平;中厚板通尺板304价16900,平;304L价17100,平;321价19000,平;316L价28300,平。

-

04-07 20:00【不锈钢盘价】4月7日东方特钢不锈钢盘价,热轧卷(4-8mm)304价格13350,平;316L价格23500,平。

-

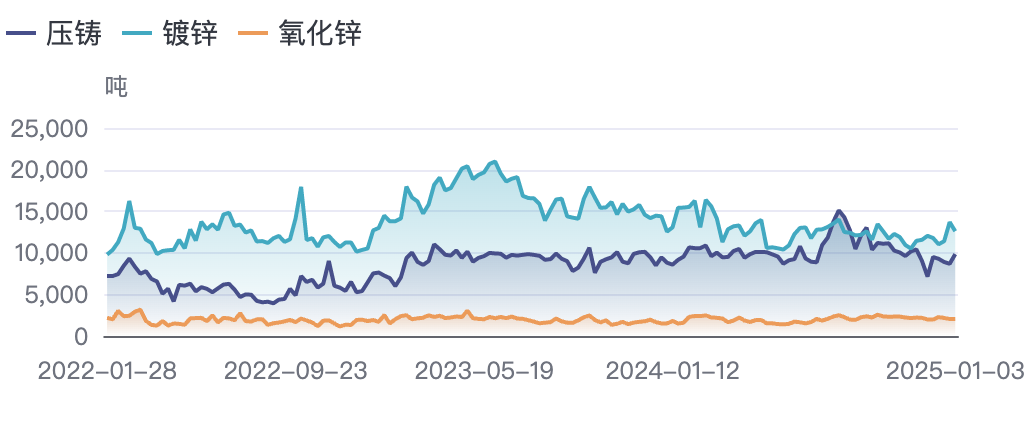

04-07 19:40【SMM快讯】Newmont发布2024年第四季度报,报告显示其第四季度锌精矿产量为171百万磅(即约7.76万吨),2024年锌精矿产量总计569百万磅,环比增加147.4%。

-

04-07 19:40 展开【SMM快讯】Nexa发布2024年四季度报,其第四季度锌精矿产量总计7.35万吨,2024年锌精矿产量总计32.7万吨,环比降低1.8%。分矿山来看,Cerro Lindo 2024年锌精矿产量8.62万吨, El Porvenir锌精矿产量5.06万吨,Atacocha锌精矿产量1.04万吨,Vazante 锌精矿产量14.07万吨,Morro Agudo锌精矿产量0.74万吨, Aripuanã锌精矿产量3.16万吨。

-

04-07 19:40 展开【SMM快讯】Fresnilloplc发布2024年四季度报,报告显示2024年第四季度锌精矿金属量2.90万吨,2024年锌精矿产量总计11.66万吨,环比增长8.3%。分矿山来看,Fresnillo 2024年锌精矿产量5.07万吨,Saucito锌精矿产量3.41万吨,Ciénega锌精矿产量0.32万吨,San Julián锌精矿产量1.19万吨,Juanicipio锌精矿产量1.67万吨。

-

04-07 19:40【SMM快讯】Sierra metals发布2024年第四季度报,报告显示其四季度锌精矿产量为12301千磅,2024年锌精矿产量总计44889千磅,环比增加2.9%。

-

04-07 19:03 展开【围绕新能源汽车/储能等领域!华达科技&飞龙股份签署合作协议】4月7日,华达科技发布公告,随着新能源汽车及AI算力需求的快速增长、温控技术的加速迭代,为进一步提升公司新能源汽车配件业务的战略地位,深化公司新能源产业链布局,公司与飞龙股份进行战略合作,实现协同发展,于近日与飞龙股份签署了《战略合作框架协议》。双方充分发挥各自优势,围绕新能源汽车、储能及数据中心热管理领域,共同承接相关产品核心部件、总成及一体化解决方案的研发、生产及销售,形成优势集成与互补,实现互利共赢,必要时共同投资,以期扩大市场占有率,实现协同发展,响应日益变化和快速增长的客户及市场需求。

-

04-07 19:02 展开【领益智造:千瓦级高功率电源机柜产品已实现海外批量交付】4月6日,广东领益智造股份有限公司披露投资者关系活动记录表。其中指出,在电池电源方面,在消费电子领域,公司为智能手机、平板电脑、可穿戴设备等终端客户提供充电器、适配器及电源单件等充电器模组服务。在动力电池结构件领域,为新能源汽车提供动力电池壳体、盖板以及转接片等产品。在储能及其它领域,公司的千瓦级高功率电源机柜产品已实现海外批量交付,交付产品包括Lotus电源柜及Lotus遥测柜,公司在高功率配套产品领域取得重大突破,高功率电源业务布局进一步落地。

-

04-07 19:01 展开【商务部召开美资企业圆桌会,特斯拉等20余家企业代表参会】4月6日,商务部副部长兼国际贸易谈判副代表凌激主持召开美资企业圆桌会。特斯拉、GE医疗、美敦力等20余家美资企业代表参会。凌激强调,近几天,美国以各种借口宣布对包括中国在内的所有贸易伙伴滥施关税,严重损害以规则为基础的多边贸易体制,严重侵犯各国正当权益,中国政府对此强烈谴责,坚决反对,并已采取果断措施加以反制。中方反制措施既是坚定维护包括美资企业在内的企业合法权益,也是促使美国回到多边贸易体制的正确轨道上来。关税问题的根子在美国,希望美资企业追根溯源、澄清因果,发出理性声音,采取务实行动,共同维护全球产供链稳定,促进合作共赢。

-

04-07 18:56 展开【电池辅料NMP】预计NMP合成液出厂价将会进一步下跌,主要由其原料成本下降导致。NMP原料一甲胺的报价近日虽小幅上调,但NMP生产厂家尚有一定库存,且一甲胺实际采购价格较为稳定,于NMP生产厂家而言,一甲胺成本基本不变。而NMP另一关键原料BDO的价格近日则出现小幅下降,这将直接导致NMP的出厂价下降。目前NMP行业产能过剩,且NMP回收液不断挤兑新合成液的销售,相对下游浆料厂和电池厂而言,NMP生产厂家的议价能力弱,NMP厂家为争夺订单不得不降低成交价,预计2025年NMP出厂价将继续呈现下降趋势。

-

04-07 18:28 展开【不锈钢盘价】青山不锈钢盘价持平:304冷轧:上克四尺基价13500元,甬金四尺基价13600元,宏旺/永旺/瑞浦期货指导价13500元,均报量待批。304热轧:宽板期货指导价13200元/吨;鼎信304窄带13200元,30478窄带12750元,四尺分条料按同规格窄带价,报量待批。201热轧:J2-J4窄带价格依次为7200元、7500元、7900元、8500元,报量待批。

-

04-07 18:24 展开【Energy Vault与印度SPML Infra公司签署合作协议】他们将在未来1年内交付价值约1亿美元的500MWh储能产品。Energy Vault成立于2017年,获得软银、壳牌等多轮融资,融资总额达数亿美元。近年来开始转向部署电池储能系统和其他技术,并致力于拥有和运营自己的项目。去年5月Energy Vault与能源开发商ACEN Australia公司签署协议,为其太阳能发电场配套部署两个规模为50MW/100MWh和150MW/300MWh的电池储能系统。

-

04-07 18:24 展开【中固时代正式加入大储能生态创新联合体】大储能生态创新联合体将通过整合科研、工程与市场化资源,打造针对新型储能技术的研发平台,提供具有竞争力的固态电池设备。目前,联合体在储能产业链中的氯化靶向电池回收技术,经国家有色协会组织评价为“整体技术国际领先”,将彻底解决行业中“磷酸铁锂电池回收经济性和二次污染”的难题。

敬爱的SMM价格用户:

SMM长期本着公正中立的原则打造中国金属现货定价平台。我们有近百名分析研究团队每日奋战在行业第一线,与市场交易者密切联系,排除干扰,选取有效信息形成价格。目前已有500多个价格被行业广泛认可和使用。SMM价格不仅被矿山、冶炼、加工及终端消费科学管理客户作为结算依据,大幅降低交易成本,而且还被运用诚信服务在盯市,内部考核,财务规划,风险评估等方面,这是我们莫大的荣幸和欣慰! SMM价格由上海有色网制作、发布,并拥有所有合法权益,上海有色网投入巨大人力物力财力保障SMM价格数据生产和运行,未经书面授权,不允许任何人以任何形式(包括但不限于通过任何机器人、蜘蛛、截屏等程序或设备)进行使用、出租、出借、分发、展示、复制、修改、链接、转载、汇编、发表、出版、抓取、监视、引用或创造相关衍生作品。 大家如需在公司网站,内部系统,软件系统等处使用SMM价格,请致电021-31330333。

-- 联系有惊喜大礼包哦 --

| 名称 | 价格范围 | 均价 | 涨跌 | 单位 | 日期 |

| SMM 1#电解铜 |

未登录

|

|

|

元/吨 | 04-07 |

|

SMM 1#电解铜升贴水

对沪期铜当月合约

|

未登录

|

|

|

-- | 11:00 |

| SMM 广东1#电解铜 |

未登录

|

|

|

元/吨 | 04-07 |

|

SMM 广东1#电解铜升贴水

对期货当月合约

|

未登录

|

|

|

-- | 10:15 |

| SMM鹰潭1#电解铜 |

未登录

|

|

|

元/吨 | 04-07 |

| SMM鹰潭1#电解铜升贴水 |

未登录

|

|

|

-- | 11:30 |

|

洋山铜溢价(仓单)

QP4月

|

未登录

|

|

|

美元/吨 | 04-07 |

|

洋山铜溢价(提单)

QP5月

|

未登录

|

|

|

美元/吨 | 04-07 |

|

进口铜精矿指数(周)

CIF到岸价

|

未登录

|

|

|

美元/干吨 | 04-03 |

| SMM鹰潭8mm铜杆加工费(月度) |

未登录

|

|

|

元/吨 | 03-31 |

|

SMM A00铝

仓库自提指导价

|

未登录

|

|

|

元/吨 | 04-07 |

|

SMM A00铝升贴水

仓库自提指导价

|

未登录

|

|

|

-- | 10:15 |

|

SMM A00铝(佛山)

仓库自提指导价

|

未登录

|

|

|

元/吨 | 04-07 |

| SMM铝合金ADC12 |

未登录

|

|

|

元/吨 | 04-07 |

|

A356铝合金

无锡仓库自提成交价

|

未登录

|

|

|

元/吨 | 04-07 |

|

SMM 1#铅锭

仓库自提指导价

|

未登录

|

|

|

元/吨 | 04-07 |

|

再生精铅

厂库自提指导价

|

未登录

|

|

|

元/吨 | 04-07 |

| SMM 0#锌锭 |

未登录

|

|

|

元/吨 | 04-07 |

| SMM 0#锌锭溢价(广东) |

未登录

|

|

|

元/吨 | 04-07 |

|

Zn50内蒙古国产TC(周)

冶炼厂到厂成交价

|

未登录

|

|

|

元/金属吨 | 04-03 |

|

Zamak3锌合金

以SMM0#锌为基准的加工费

|

未登录

|

|

|

元/吨 | 04-07 |

|

SMM 1#电解镍

仓库自提成交价

|

未登录

|

|

|

元/吨 | 04-07 |

|

SMM电池级硫酸镍指数

银行承兑,到厂含税

|

未登录

|

|

|

元/吨 | 04-07 |

|

SMM 1#锡

仓库自提指导价

|

未登录

|

|

|

元/吨 | 04-07 |

|

电解钴

送到成交价

|

未登录

|

|

|

元/吨 | 04-07 |

|

硫酸钴

送到成交价

|

未登录

|

|

|

元/吨 | 04-07 |

|

电池级碳酸锂

送到成交价

|

未登录

|

|

|

元/吨 | 04-07 |

|

2#低铋锑锭

工厂或仓库自提成交价

|

未登录

|

|

|

元/吨 | 04-07 |

|

SMM电池级硫酸锰指数

银行承兑,出厂含税

|

未登录

|

|

|

元/吨 | 04-07 |

|

精铟

仓库自提成交价

|

未登录

|

|

|

元/千克 | 04-07 |

- 今日铜价

- 今日废铜回收价格

- 长江现货铜价

- LME伦敦铜价

- 铝锭价格今日铝价

- 长江现货铝锭价格

- LME铝价

- 废钢回收价格

- 今日铅价格

- 废铝价格

- 今日锌价格

- 今日锡价格

- 不锈钢价格

- 今日镍价格最新行情

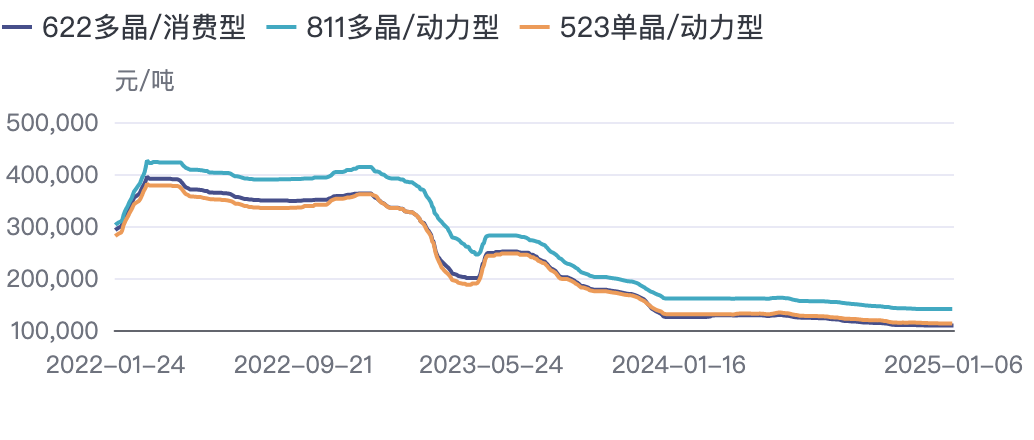

- 光伏价格

- 多晶硅价格

- 贵金属价格

- 今日黄金价格

- 长江铜价

- 长江铝价

- 今日白银价格

- 今日钢材价格

- 螺纹钢价格

- 铁矿石价格

- 焦炭价格

- 铝合金价格

- 今日锑价格

- 锌合金价格

- 长江有色镁锭价格

- 稀土价格

- 铅蓄电池价格

- 长江有色锑价格

- 碳酸锂最新价格

- 电线电缆价格

- 铝期货

- 镍期货

- 国际金价

- 长江有色金属价格行情

- 半导体材料价格

- 伦敦镍期货实时行情

- 国际铜价

- 最新伦铜期货行情

- 期货行情

- 废不锈钢价格

- 硫酸铜价格

- 长江有色锡价格

- 长江有色钴价格

- 铜期货

- 金属硅价格

- 长江现货铅价

- 氧化铝价格

- 今日钢铁价格

- 硅钢价格

- 铜矿价格

- 石油焦价格

- 硅石价格

- 长江有色锰价格

- 电解铜价格

- 烧碱价格

- 今日长江镍价格

- 长江现货锌价格

- 今日长江硅价格

下载App

下载App