...loading

宏源碳酸锂周报:下方空间仍存20231127

宏源期货23页2023-11-27 15:52:46

逻辑:

资源端,澳洲与非洲矿山持续放量,锂矿进口维持高位,在途锂矿将陆续到港。

供给端,上周碳酸锂产量小幅下降。

需求端,新能源产业链上下游仍以去库存为主。新能源汽车产销仍保持较好韧性,出口强势,但电芯厂与正极厂排产不积极,原料与成品皆以去库为主,采购意向较弱。储能端仍然不见起色,中标规模一般,储能电池产量下滑。3C消费电子在新品发布与双十一冲量后,需求重回弱势,钴酸锂产量落至低位。

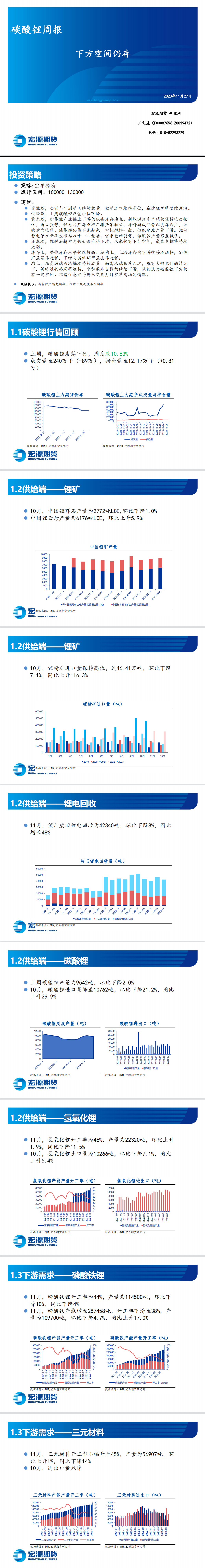

成本端,锂辉石精矿与锂云母价格下滑,未来仍有下行空间,成本支撑将持续走弱。

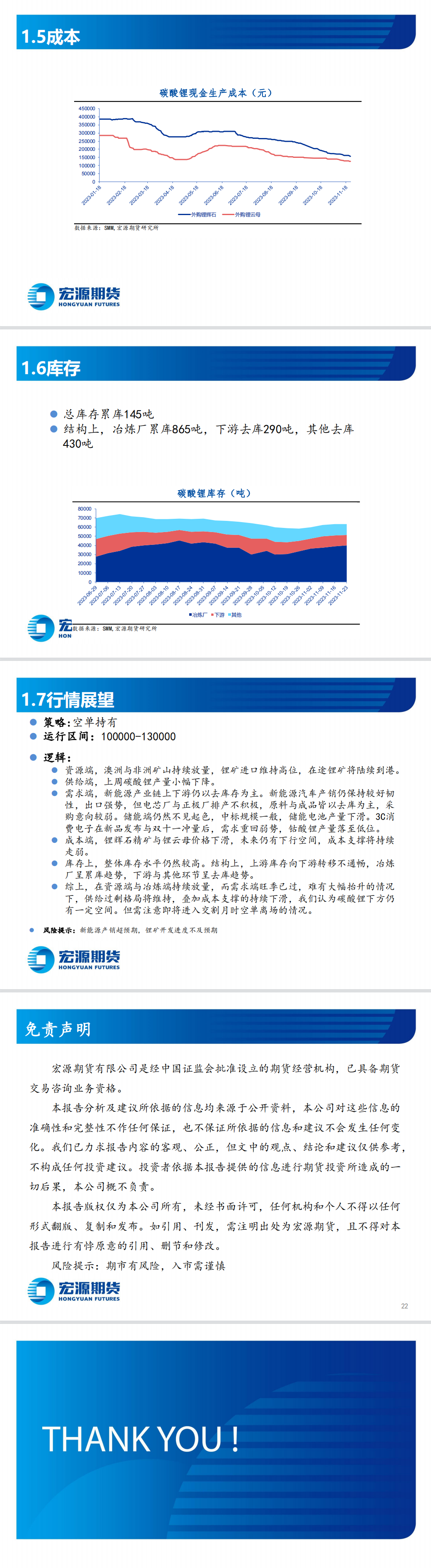

库存上,整体库存水平仍然较高。结构上,上游库存向下游转移不通畅,冶炼厂呈累库趋势,下游与其他环节呈去库趋势。

综上,在资源端与冶炼端持续放量,而需求端旺季已过,难有大幅抬升的情况下,供给过剩格局将维持,叠加成本支撑的持续下滑,我们认为碳酸锂下方仍有一定空间。但需注意即将进入交割月时空单离场的情况。

风险提示:新能源产销超预期,锂矿开发进度不及预期

公司声明:本文来源于网络,版权归原作者所有,且仅代表原作者观点,转载并不意味着上海有色网赞同其观点,或证明其内容的真实性、完整性与准确性,本文所载信息仅供参考,不作为上海有色网对客户的直接决策建议。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时与021-3133 0333联系处理。

作者最新报告

宏源镍不锈钢周报:印尼镍产业政策存不确定性20241112

2024-11-14

宏源碳酸锂周报:警惕供需增速不匹配20240513

2024-05-15

宏源锌周报:利好持续,锌价持续高位运行20240513

2024-05-15

宏源贵金属月报20240508:美国财政部二季度净发债量或环比减少

2024-05-08

宏源期货有色金属月报_锌:供给收缩及需求好转预期下,锌价高位运行20240508

2024-05-08

相关研究报告

更多瑞达期货研究院硅铁周报20250124

01-27

瑞达期货研究院工业硅周报20250124

01-27

瑞达期货沪锡周报20250124

01-27

瑞达期货沪镍不锈钢周报20250124

01-27

瑞达期货沪锌周报20250124

01-27